相続対策3つの基本

目次

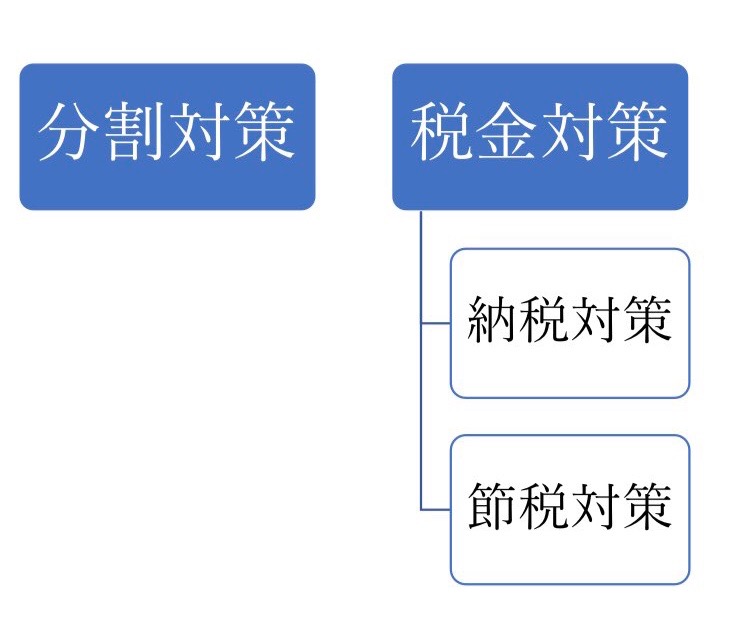

相続対策は大きく分けて、分割対策と税金対策(納税対策・節税対策)

相続対策は大きく分けると、分割対策と税金対策になります。

そして、税金対策は、納税対策と節税対策に分けられます。

分割対策とは、「だれに」「何を」「どれだけ」残すか、を決めておくことです。

税金対策のうち納税対策とは、相続税を納めることとなった場合、そのお金を用意することです。

税金対策のうち節税対策とは、納める相続税を安くすることです。

つまり、相続対策の基本は次の3つと言えます。

・分割対策

・税金対策(納税対策)

・税金対策(節税対策)

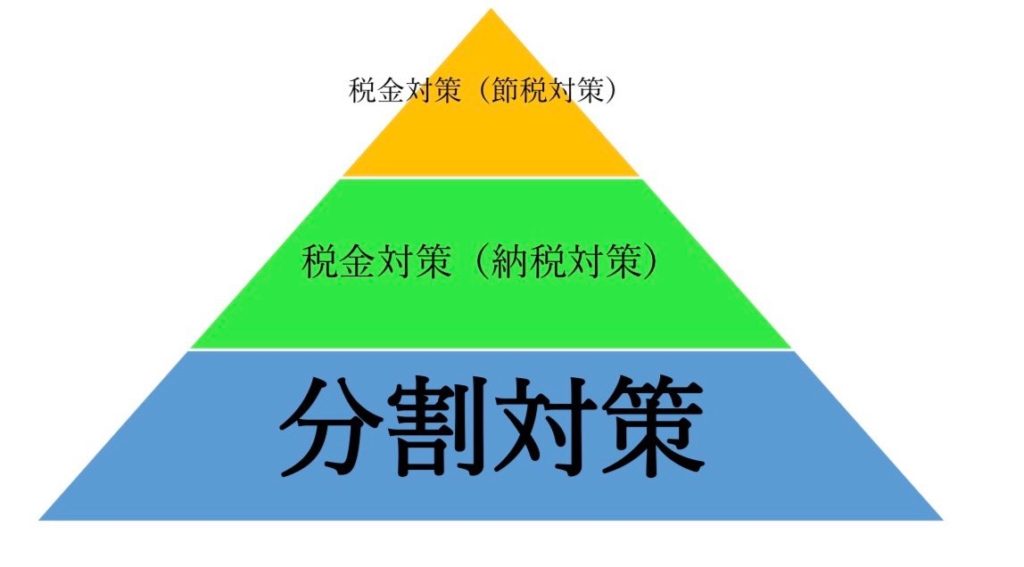

分割対策が重要かつ最優先

分割対策、納税対策、節税対策の中で最も重要かつ最優先とすべきものがあります。

それが、分割対策です。

分割対策は、税金対策の前段階にあたります。

分割対策とは、「だれに」「何を」「どれだけ」残すか、を決めておくことでした。

これらを決めておくことによって、“争族”を回避したり、ゼロにはできなくても小さくすることができます。

それでは仮に、税金対策の前段階である分割対策をしておかなければどうなるのでしょうか?

いわば“争族”の火種が残ったままの状態です。

相続税にはいくつかの軽減措置があります。

たとえば、配偶者の税額軽減や小規模宅地等の評価減、農地の納税猶予などの「特例」です。

これら「特例」の軽減措置を受けるためには、申告期限内に遺産分割協議をまとめ、申告することが必要です。

相続税の申告期限は、相続開始があったことを知った日の翌日から10ヵ月以内です。

また、申告期限内に遺産分割協議がまとまらない場合でも、「配偶者の税額軽減」と「小規模宅地等の評価減」については(「農地の納税猶予」は含まれません)、3年以内に遺産分割が成立したときは、更正の請求をすることで適用をうけることができます(手続等の詳細は割愛します)。

しかし、分割対策をしておかないまま相続が開始し、火種であった“争族”が現実のものとなってしまった場合、遺産分割協議をまとめるのは非常に困難です。

揉めている間に10ヵ月又は3年経ってしまっては「特例」を使うことができず、そもそも相続税の軽減を受けることができません。節税どころではなくなってしまうのです。

また、相続が発生したら必ず相続税がかかるわけではありません。

相続税は亡くなった方の遺産の総額をもとに税金が計算されますが、「ここまでの範囲の財産には相続税はかけません」という基準の金額があります。

この相続税がかからない基準の金額のことを「基礎控除額」といいます。

遺産の額が基礎控除額を上回った場合には相続税が発生します。

上回らない場合にはそもそも相続税は発生しません。

ちなみに、平成27年以降の基礎控除額は【3,000万円+600万円×法定相続人の数】となっております。

分割対策をせず揉めてしまっては税金対策どころではないこと。

基礎控除額の範囲内ならそもそも相続税がかからないこと。

これらが、税金対策よりも分割対策を優先したほうがよい理由です。

それでは、分割対策には具体的にどのようなものがあるのでしょうか?

分割対策に主なものは3つあります。

・遺言

・生前贈与

・生命保険

詳細につきましては、それぞれのブログのページに譲りますので、興味のある方はよろしかったらそちらをご覧くださいませ。

まとめ

- 相続対策の基本は3つ。分割対策、税金対策(納税対策)、税金対策(節税対策)

- “争族”トラブルを防ぐために重要かつ最優先なのは、分割対策

- 相続が発生したらといって、必ずしも相続税がかかるわけではない

- 分割対策の主なものは3つ。遺言、生前贈与、生命保険

(注)なお、相続税の軽減措置の手続きの詳細や相続税がかかるかどうかの判断が心配な場合は、税務の専門家・税理士にご相談することをおすすめします。