生命保険を相続対策に活用するポイント

目次

生命保険を相続対策に活用する方法とは?

生命保険は、誰が“受取人”であるかがポイントです。

受取人を工夫することによって、有効に相続対策に活用することができます。

亡くなった方(被相続人)が保険料を払っていて、受取人が被相続人自身なら、生命保険金は相続財産として扱われます。被相続人自身の財産ということになるからです。相続財産であるので、遺産分割協議の対象となります。

一方、受取人が被相続人以外である場合には、民法上の相続財産として扱われません。

生命保険金は受取人固有の財産として扱われます。遺産分割協議の対象外です。

| 保険料負担者 | 受 取 人 | 扱 い |

|---|---|---|

| 亡くなった方(被相続人) | 亡くなった方(被相続人) | 民法上の相続財産 |

| 亡くなった方(被相続人) | 上記以外 | 民法上の相続財産ではない |

つまり、自分亡きあとに財産を渡したい人を受取人にすることによって、確実に財産を渡す道筋をつくることができます。それを、生前から自分の意志で行っておくことができます。これにより、分割対策の「誰に」「何を(この場合、生命保険金)」「どれだけ」残すかを実現できます。

受け取った生命保険金に税金はかかるのか?

ところで、遺産分割協議の対象になるか、ならないかは民法の話です。

受け取った生命保険金に税金がかかるか、かからないかは税法の話です。

結論から言いますと原則、税金はかかります。

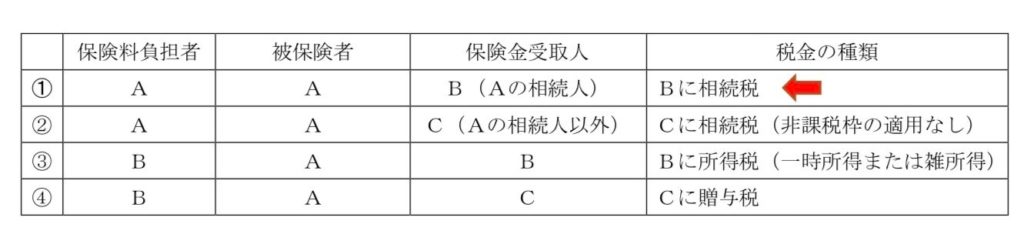

保険料負担者、被保険者、保険金を受け取る人が誰であるかによって、課される税金が異なってきます。

課される税金は、相続税、所得税(一時所得又は雑所得)、贈与税のいずれかです。

たとえば、【Aさんが自分亡き後に妻Bさん(=相続人)に生命保険金を渡したい】として、以下の内容の生命保険契約を結んだとします。

・保険料負担者 Aさん

・被保険者 Aさん

・保険金を受け取る人 Bさん(Aさんの妻(=相続人))

この場合ですと、生命保険金を受け取ったBさんには相続税がかかります。

民法の扱いとしては、亡くなった方(被相続人)が保険料を払っていて、受取人が、亡くなった方(被相続人)以外なら、受取人固有の財産として、遺産分割協議の対象にはならないとご説明しました。

しかし、税法の扱いとは完全に別の話です。

税法の扱いは、その経済効果に着目して課税の対象になります。つまり、税法上、生命保険金の受け取りは経済的な効果としては相続財産を取得したのと変わらないものと考え、相続財産を取得したものと「みなして」相続税が課税されることになります。これを「みなし相続財産」といいます。

生命保険金には非課税枠がある

生命保険金には「ここまでの範囲なら相続税はかけません」という非課税枠があります。

その非課税枠の計算式は【500万円×法定相続人の数】です。

先ほどのAさんとBさん(Aさんの妻(=相続人))の例ですと、【500万円×1人】ですので、生命保険金の500万円を超える部分のみが課税対象になるということです。

ただし、非課税枠の適用を受けるためには、いくつかの注意点があります。

受取人が相続人であること

受取人が相続人以外の場合(例えば第三者の場合)、非課税枠の適用はありません。

受取人が相続放棄した人である場合、非課税枠の適用はない

生命保険の受取人に相続人が指定された場合、その相続人が相続放棄をしても、生命保険金を受け取ることはできます。民法上、生命保険金は受取人固有の財産となるからです。

しかし、税法上の非課税枠の適用は受けることができません。

養子がいる場合は、法定相続人の数に算入できる養子の数に一定の制限がある

民法上では、養子は実の子と同じ扱いです。

しかし、相続税法では養子の扱いが異なります。

どのように異なるのでしょうか。非課税枠の計算の際、一定の制限があるのです。

非課税枠の計算式は【500万円×法定相続人の数】です。

実の場合は、この計算式をそのまま適用します。

それに対して、養子の場合は次の2つのケースごとに制限を受けます。

➀相続人に実の子がいる場合には、法定相続人の数に算入できる養子の数は1人まで

②相続人に実の子がいない場合には、法定相続人の数に算入できる養子の数は全部で2人まで

生命保険の活用で節税対策が可能

自分が亡くなった時に保険金を相続人が受け取れるようにするには、生きている間に保険料を支払っておく必要があります。生きている間に保険料を支払うことによって、相続時の財産を減らしておくことができます。相続税は、相続時の財産に課税されますので、相続時の財産が減った結果、節税ができることになります。

また、先ほどご説明したとおり、生命保険金には【500万円×法定相続人の数】の非課税枠があります。この非課税枠を活用することによっても、節税することができます。

つまり、保険料の支払いによって相続税の課税対象となる財産を減らして節税をし、【500万円×法定相続人の数】の非課税枠を活用して節税をする。このように生命保険を活用することによって、相続税の節税をすることができます。

生命保険は相続税の納税対策にも使える

相続財産のほとんどが不動産の場合、相続税が高額になってしまうことがあります。

しかも、相続税は、相続の開始を知った日の翌日から10カ月以内に申告・納付しなければなりません。

そのようなときに、現金や預貯金があまりないと、相続税の納税資金が準備できずに困ってしまうケースが考えられます。

そのようなケースに備え、生命保険を活用することができます。

つまり、相続人を保険金の受取人にしておくことにより、相続人は保険金を相続税の納税資金に充てることができるようになります。

想定される相続税額を正しく算出し、納税資金として生命保険でいくら確保するのかなどの事前のしっかりとした検討が重要です。

その他の生命保険の活用方法

不動産などの分けにくい財産の代償分割の資金として活用

分割しづらい財産の比率が高ければ高いほど、争いになる可能性が高くなります。分割しづらい財産とは、例えば自宅の土地建物のような不動産です。現金なら物理的にわけることがきます。しかし、不動産は、家を物理的に切って分けることができないからです。財産が自宅の不動産しかなく、相続人が何人も存在する場合は分割が難しくなります。

しかしながら、そのような分割しづらい財産でも分割する方法があります。

そのひとつが、代償分割です。

代償分割とは、ある相続人は自宅不動産を相続し、そのかわりに他の相続人は代償となるお金をもらう方法です。

メリットは、自宅に住み続けたいと考える相続人は住み続けることができ、他の相続人は代償となるお金を得ることができることです。

デメリットは、自宅を取得した相続人に、他の相続人への代償となるお金を払えるほどの資力がなければ、難しい方法だということです。

生命保険を活用することで、代償分割を有効に行うことができるようになります。

以下のような流れです。

➀保険金の受取人に自宅を相続させたい相続人に指定しておく。その相続人を仮にAさんとします。

②相続開始後、Aさんが保険金を受け取る

③遺産分割協議でAさんが自宅を取得

④自宅を取得したAさんが、②で受け取った保険金を他の相続人に代償金として支払う

これにより、財産が自宅の不動産だけでもスムーズに遺産分割ができる可能性が高くなります。

遺言+生命保険で、遺留分を請求されたときの資金として活用

遺言を書くにあたって、知っておかなければならないことがあります。

それが、遺留分といわれるものです。

遺留分とは、相続人に必ず認められる最低限の相続分です(民法第1028条。但し、相続人が被相続人の兄弟姉妹である場合、兄弟姉妹には遺留分は認められません)。

遺留分は、遺言によっても排除することはできません。

たとえば、【遺産が自宅不動産のみで相続人が息子2人という場合で、遺言によって自宅を長男に相続させた】としましょう。次男はそのままでは何も相続できません。そうなりますと、次男は遺留分を主張して、長男に金銭を請求してくる可能性があります。

そこで、生命保険を遺留分対策に活用します。

長男を受取人とする生命保険に加入することで、長男は保険金から遺留分に相当する金銭を次男に渡すことができるようになります。つまり、遺留分の主張がされた場合でも、生命保険の活用により対応しやすくなるのです。

このように、遺言でも排除できない遺留分ですが、生命保険を活用することによって遺留分対策をおこなうことができます。

葬儀費用等すぐに必要な費用に充てることができる

相続財産が亡くなった方名義の預貯金の場合、相続人であったとしても、すぐに引き出すことはできません。

一般的には次の手順(概略です)を踏む必要があります。

➀金融機関が被相続人の死亡を確認した時点で口座は凍結

②凍結解除のために金融機関に戸籍等諸々の書類を提出

相続人全員の印鑑証明書が必要な場合があります。

印鑑証明書は本人からしか取得できないため、事実上、相続人全員の同意が必要ということになります。

③金融機関にて一定の手続きが終了した後、引き出し可能に

ちなみに、葬儀にかかる費用は約200万円ほどであると言われています。

そのようなときに、手元に現金がなく、相続財産が亡くなった方名義の預貯金(=すぐに引き出せない)や不動産などすぐに換金できないものしかないと、葬儀費用が用意できず困ってしまうケースがあります。

そのような事態に備えて生命保険を活用できます。

受取人を特定の相続人にしておくことによって、生命保険金を受け取らせることができます。この場合の生命保険金は、受取人固有の財産となるので、遺産分割協議の対象とはなりません。

受取人は、単独で生命保険会社に請求し生命保険金を受け取ることができます。

預貯金のように上記➀~③の手順を踏む必要がありません。

この生命保険金をすぐに葬儀費用に充てることができます。

専門家によく相談して身の丈に合った生命保険を!

分割対策と税金対策(納税対策・節税対策)にも活用できるうえに、その他の対策にも使える生命保険。

しかし、これだけ便利な生命保険にも注意点はあります。

まず、身の丈にあった生命保険を選ぶ必要があるということです。

高齢になると保険料は一般的には高くなります。保有財産や必要な生活費をよく考えずに生命保険に加入すると家計を圧迫する可能性があります。

また、生命保険の契約の仕方にも注意が必要です。

保険料負担者と被保険者、受取人の組み合わせ方を間違えてしまうと、課税関係が変わってきてしまいます(『受け取った生命保険金に税金はかかるのか?』の章でご説明したとおりです)。たとえば、受け取った生命保険金に相続税ではなく多大な贈与税が課税されてしまうようなケースです。

税金のことも含め保険の契約のときには他にも注意点があります。

そして、どの保険が一番良いのかもケースバイケースです。

ですので、保険会社の担当者や専門家とよく話し合いをし、よくご理解・納得したうえで本当にご自分に合った保険を選ぶことが大切です。

まとめ

- 生命保険を分割対策に活用するためには、誰が“受取人”であるかがポイント。自分亡きあとに財産を渡したい人を受取人にすることによって、確実に財産を渡す道筋をつくることができる。

- 生命保険金には、非課税枠【500万円×法定相続人の数】がある。

- 生命保険の活用で、節税対策や納税対策が可能。

- 分割対策や税金対策以外にも活用方法がある。不動産のなどの分けにくい財産の代償分割の資金、遺留分を請求されたときの資金、葬儀費用等すぐに必要な費用に充てることができる。

- 専門家によく相談して身の丈に合った生命保険を選ぶことが大事。